お客様本位の業務運営を実現するための方針

2021.06.24改訂

2024.11.13改訂

1.お客様本位の業務運営に関する方針の策定等

三木証券株式会社(以下、「当社」といいます。)は、「お客様満足度を高める」ために、お客様の声に耳を傾けてニーズに合った商品・サービスを提供し、お客様の資産形成のお役に立てるよう全社員が努めております。

お客様本位の業務運営の実現のため、以下に掲げる内容を「お客様本位の業務運営に関する方針」として定めて公表し、本方針および取組状況については、定期的に見直してまいります。

金融庁の「顧客本位の業務運営に関する原則」「プロダクトガバナンスに関する補充原則」と当社の取組方針と対応関係は、下記の通りです。

2.お客様の最善の利益の追求

誠実・公正の職業倫理を持ち、お客様にとって最善の商品・サービスをアドバイスさせていただきます。

※当社の「倫理コード」はこちらをご覧ください。

具体的な取組状況

当社の特色である対面営業を活かし、お客様とのコミュニケーションを密にし、お客様のニーズを良く理解し、それぞれのお客様お一人おひとりに合った商品を提案いたします。

3.利益相反の適切な管理

当社は、「利益相反管理方針」を定めており、お客様の利益を不当に害するおそれのある取引を特定して分類し、対象取引の管理方法、管理体制、管理の対象を明確化した上で、お客様の利益が不当に害される事のないよう対象取引を管理しております。

※当社の「利益相反管理方針」はこちらをご覧ください。

具体的な取組状況

当社は、特定のグループ、特定の企業等に属さない独立系の証券会社であり、新たな金融商品を採用する際には、「新商品導入検討会議」において厳正に検討し選定する事により、特定のグループ、特定の企業等に捉われることなく、幅広い候補の中からより良い商品をお客様に提供する事が可能となり、利益相反となる商品の販売・推奨はいたしません。

4.手数料の明確化

取次事務や商品・売買タイミング情報等の対価として、お客様から手数料または手数料相当額をいただいております。商品を販売する際にお渡しする契約締結前交付書面、目論見書でご確認いただけます。また、手数料相当額については、担当者からご説明いたします。

※当社の手数料およびリスクについての重要な注意事項はこちらをご覧ください。

国内株式 外国株式 投資信託 国債 外債

具体的な取組状況

お客様に商品をご提案する際には、お客様にご負担いただく手数料やその他費用について、ホームページや交付文書、パンフレット等で開示を行うとともに、営業員がわかりやすくご説明いたします。

5.重要な情報の分かりやすい提供

推奨等を行う商品・サービスに関する情報を出来る限り明確にお伝えし、誤解を招くことのないよう努めてまいります。

当社は、お客様の投資判断に必要かつ重要な情報については、より分かりやすくご説明するよう努め、資料やホームページ等につきましても工夫いたします。

具体的な取組状況

お客様にご提案する商品について、なぜその商品をお客様にご提案するのかという選定理由や、その商品の基本的な利益・損失やリスク・取引条件といった重要な情報をわかりやすく提供いたします。

6.お客様にふさわしいサービスの提供

お客様のお考えや状況を詳細にお聞きし、お客様の立場に立って、商品・サービスを提案させていただきます。

また、金融商品の組成に携わる金融事業者と情報連携し、お客様にとって何が最適な商品・サービスであるかを総合的に勘案したうえで、ご提案いたします。

なお、お客様にとってふさわしいものであるかを慎重に検討しご提案するため、商品の特性やリスク等を踏まえ、場合によっては当社からご提案を控えさせていただくこともございます。

商品販売後においても、お客様よりお預りしております有価証券等に関して、適宜かつ適切に状況報告を行うとともに、アフターフォローを行い、必要に応じて見直し等のご提案をさせていただきます。

なお、当社は、金融商品の組成に携わっておりません。また、金融商品の組成に携わるグループ会社等もございません。

※当社の「投資勧誘方針」はこちらをご覧ください。

具体的な取組状況

お客様にとって真に役立つ情報を提供し、有効に活用していただけるよう、金融商品や投資に関するお客様向けセミナー等を随時開催いたします。また、日々のマーケット動向をタイムリーに伝える「ミキレポート」や企業の分析結果を伝える「投資環境」などを通して、お客様の投資の参考になるデータや資料を作成しております。

7.従業員に対する適切な動機づけの枠組み等

「お客様の最善の利益」が社員のモチベーションとなる報酬・評価体系の構築を一段とすすめ、お客様満足度を高めるよう動機づけてまいります。

当社は、研修や勉強会等を通じ、商品や投資環境に関する従業員の知識およびスキルアップを図ることにより、プロフェッショナルとしての専門性を高めてまいります。

具体的な取組状況

この方針を実行するため、営業部門は手数料や収益に偏ることなく、預り資産や投資信託の純増、お客様の資産形成に資する分野に重点を置く、業績評価とお客様からの多様なニーズへの的確な対応や誠実公正な業務の遂行など、コンプライアンス評価を含め総合的に評価を行っております。バックオフィス部門は、直接お客様と接することは少ないですが、適格性や正確性を高めながら最前線の営業員を通じてお客様満足度を高める行動をとり、コンプライアンス評価を含め総合的に評価を行っております。

また、当社のアナリストによる定期的な勉強会のほか、新商品導入時には必ず勉強会を開催するなど、金融商品知識の向上に努めております。

投資信託の販売会社における比較可能な共通KPI

金融庁より2018年6月に公表された「投資信託の販売会社における比較可能な共通KPI」について、2025年3月末時点の実績を以下の通り公表いたします。

投資信託の運用損益別顧客比率

2025年3月末時点の運用益(トータルリターン)は、前期と比べプラスのお客様が66.95%(前年度75.35%)へと減少となっております。

※投資信託については、2011年4月以降、三木証券で買付された銘柄が対象となっております。

投資信託預り残高上位20銘柄のコスト・リターン/リスク・リターン

投資信託預り残高上位20銘柄の一覧

2025年03月末時点

| No | 銘柄名 | コスト | リスク | リターン |

|---|---|---|---|---|

| 1 | ニッセイAI関連株式ファンド(為替ヘッジなし)(AI革命(為替ヘッジなし)) | 2.55 | 24.86 | 21.49 |

| 2 | ニッセイAI関連株式ファンド(為替ヘッジあり)(AI革命(為替ヘッジあり)) | 2.55 | 24.18 | 10.37 |

| 3 | ニッセイAI関連株式ファンド(年2回決算型・為替ヘッジあり)(AI革命(年2・為替ヘッジあり)) | 2.55 | 24.13 | 10.35 |

| 4 | 新光J-REITオープン | 1.16 | 10.91 | 4.73 |

| 5 | 企業価値成長小型株ファンド(眼力) | 2.26 | 22.17 | 15.88 |

| 6 | ニッセイグローバル好配当株式プラス(毎月決算型) | 2.17 | 13.88 | 20.56 |

| 7 | ニッセイAI関連株式ファンド(年2回決算型・為替ヘッジなし)(AI革命(年2・為替ヘッジなし)) | 2.55 | 24.84 | 21.44 |

| 8 | 新光US-REITオープン(ゼウス) | 2.12 | 16.15 | 12.28 |

| 9 | ニッセイ宇宙関連グローバル株式ファンド(年2回決算型・為替ヘッジあり)(スペース革命) | 2.56 | 16.53 | 11.21 |

| 10 | Oneピュア・インド株式ファンド | 2.72 | 16.64 | 24.49 |

| 11 | ニッセイ宇宙関連グローバル株式ファンド(年2回決算型・為替ヘッジなし)(スペース革命) | 2.56 | 17.11 | 21.82 |

| 12 | ニッセイ宇宙関連グローバル株式ファンド(資産成長型・為替ヘッジなし)(スペース革命) | 2.56 | 17.14 | 21.85 |

| 13 | ニッセイ宇宙関連グローバル株式ファンド(資産成長型・為替ヘッジあり)(スペース革命) | 2.56 | 16.54 | 11.23 |

| 14 | ROE向上・日本厳選株式ファンド(収穫) | 2.37 | 13.44 | 18.75 |

| 15 | 次世代金融テクノロジー株式ファンド(ブロックチェーン・金融革命) | 2.45 | 16.60 | 15.61 |

| 16 | 米国連続増配成長株オープン(女神さま・オープン) | 2.26 | 14.57 | 18.46 |

| 17 | たわらノーロード日経225 | 0.14 | 15.63 | 15.39 |

| 18 | ベトナム成長株インカムファンド | 2.54 | 22.05 | 22.21 |

| 19 | 高利回り社債オープン(毎月分配型) | 2.53 | 8.92 | 13.14 |

| 20 | グローバル・ソブリン・オープン(毎月決算型) | 1.71 | 6.37 | 2.49 |

設定後5年以上経過している投資信託※の残高上位20銘柄を対象とします。

※DC専用投信、ファンドラップ専用投信、ETF、上場REIT、公社債投信、私募投信、外貨建て投信は除きます。

-

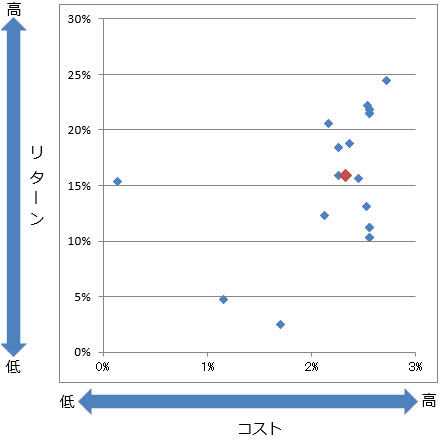

投資信託預り残高上位20銘柄のコスト・リターン

残高加重平均値 コスト リターン 2.33 15.90 コスト 全体 販売手数料率の1/5+信託報酬率 販売手数料率 取扱い時の最低販売金額での料率 信託報酬率 実質的な信託報酬率の上限 リターン 過去5年間のトータルリターン(年率換算) -

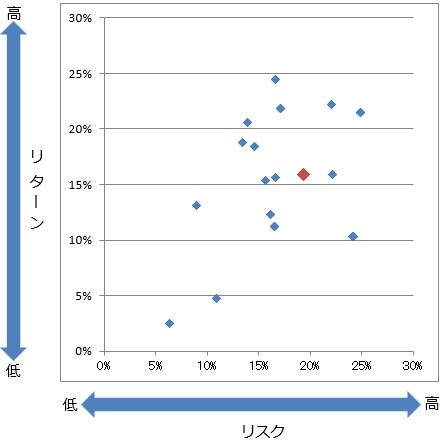

投資信託預り残高上位20銘柄のリスク・リターン

残高加重平均値 リスク リターン 19.33 15.90 リスク 過去5年間の月次リターンの標準偏差(年率換算) リターン 過去5年間のトータルリターン(年率換算) リスク・リターン出所:株式会社NTTデータ・エービック

Copyright (C) 2025, NTT DATA ABIC Co., Ltd. All rights reserved.

投資信託預り残高上位20銘柄の一覧

2024年03月末時点

| No | 銘柄名 | コスト | リスク | リターン |

|---|---|---|---|---|

| 1 | ニッセイAI関連株式ファンド(為替ヘッジなし)(AI革命(為替ヘッジなし)) | 2.55 | 23.25 | 22.94 |

| 2 | ニッセイAI関連株式ファンド(為替ヘッジあり)(AI革命(為替ヘッジあり)) | 2.55 | 23.64 | 12.52 |

| 3 | ニッセイAI関連株式ファンド(年2回決算型・為替ヘッジあり)(AI革命(年2・為替ヘッジあり)) | 2.55 | 23.57 | 12.60 |

| 4 | 企業価値成長小型株ファンド(眼力) | 2.26 | 23.15 | 16.38 |

| 5 | ニッセイグローバル好配当株式プラス(毎月決算型) | 2.17 | 19.27 | 10.86 |

| 6 | 新光J-REITオープン | 1.16 | 15.16 | 2.07 |

| 7 | 新光US-REITオープン(ゼウス) | 2.12 | 18.42 | 7.66 |

| 8 | ニッセイ宇宙関連グローバル株式ファンド(年2回決算型・為替ヘッジあり)(スペース革命) | 2.56 | 18.02 | 9.57 |

| 9 | ニッセイAI関連株式ファンド(年2回決算型・為替ヘッジなし)(AI革命(年2・為替ヘッジなし)) | 2.55 | 23.23 | 23.06 |

| 10 | ニッセイ宇宙関連グローバル株式ファンド(資産成長型・為替ヘッジあり)(スペース革命) | 2.56 | 18.04 | 9.62 |

| 11 | ニッセイ宇宙関連グローバル株式ファンド(年2回決算型・為替ヘッジなし)(スペース革命) | 2.56 | 18.74 | 18.76 |

| 12 | ニッセイ宇宙関連グローバル株式ファンド(資産成長型・為替ヘッジなし)(スペース革命) | 2.56 | 18.78 | 18.75 |

| 13 | 新光ピュア・インド株式ファンド | 2.72 | 20.64 | 15.87 |

| 14 | 米国連続増配成長株オープン(女神さま・オープン) | 2.26 | 15.48 | 16.31 |

| 15 | 次世代金融テクノロジー株式ファンド(ブロックチェーン・金融革命) | 2.45 | 17.42 | 12.68 |

| 16 | グローバル・ソブリン・オープン(毎月決算型) | 1.71 | 5.52 | 3.47 |

| 17 | ベトナム成長株インカムファンド | 2.54 | 26.19 | 12.69 |

| 18 | 高利回り社債オープン(毎月分配型) | 2.53 | 10.35 | 9.26 |

| 19 | アジア好利回りリート・ファンド | 2.27 | 19.46 | 4.92 |

| 20 | ROE向上・日本厳選株式ファンド(収穫) | 2.37 | 15.01 | 15.93 |

設定後5年以上経過している投資信託※の残高上位20銘柄を対象とします。

※DC専用投信、ファンドラップ専用投信、ETF、上場REIT、公社債投信、私募投信、外貨建て投信は除きます。

-

投資信託預り残高上位20銘柄のコスト・リターン

残高加重平均値 コスト リターン 2.36 14.05 コスト 全体 販売手数料率の1/5+信託報酬率 販売手数料率 取扱い時の最低販売金額での料率 信託報酬率 実質的な信託報酬率の上限 リターン 過去5年間のトータルリターン(年率換算) -

投資信託預り残高上位20銘柄のリスク・リターン

残高加重平均値 リスク リターン 20.52 14.05 リスク 過去5年間の月次リターンの標準偏差(年率換算) リターン 過去5年間のトータルリターン(年率換算) リスク・リターン出所:株式会社NTTデータ・エービック

Copyright (C) 2024, NTT DATA ABIC Co., Ltd. All rights reserved.

投資信託預り残高上位20銘柄の一覧

2023年03月末時点

| No | 銘柄名 | コスト | リスク | リターン |

|---|---|---|---|---|

| 1 | ニッセイAI関連株式ファンド(為替ヘッジなし)(AI革命(為替ヘッジなし)) | 2.55 | 22.46 | 12.16 |

| 2 | ニッセイグローバル好配当株式プラス(毎月決算型) | 2.39 | 20.32 | 6.19 |

| 3 | ニッセイAI関連株式ファンド(為替ヘッジあり)(AI革命(為替ヘッジあり)) | 2.55 | 23.10 | 5.24 |

| 4 | 新光J-REITオープン | 1.16 | 14.89 | 4.37 |

| 5 | 新光US-REITオープン(ゼウス) | 2.12 | 18.22 | 7.87 |

| 6 | ニッセイAI関連株式ファンド(年2回決算型・為替ヘッジあり)(AI革命(年2・為替ヘッジあり)) | 2.55 | 23.00 | 5.36 |

| 7 | 企業価値成長小型株ファンド(眼力) | 2.26 | 25.53 | 15.07 |

| 8 | グローバル・ソブリン・オープン(毎月決算型) | 1.71 | 4.75 | 1.60 |

| 9 | ニッセイAI関連株式ファンド(年2回決算型・為替ヘッジなし)(AI革命(年2・為替ヘッジなし)) | 2.55 | 22.35 | 12.29 |

| 10 | 米国連続増配成長株オープン(女神さま・オープン) | 2.26 | 16.07 | 11.83 |

| 11 | 高利回り社債オープン(毎月分配型) | 2.53 | 10.39 | 5.77 |

| 12 | ベトナム成長株インカムファンド | 2.54 | 26.66 | 0.78 |

| 13 | アジア好利回りリート・ファンド | 2.27 | 19.04 | 5.06 |

| 14 | 3つの財布米国銀行株式ファンド(毎月分配型) | 2.79 | 23.65 | -2.01 |

| 15 | 短期豪ドル債オープン(毎月分配型) | 1.43 | 10.68 | 2.58 |

| 16 | 次世代モビリティオープン(為替ヘッジあり) | 2.46 | 25.06 | 6.40 |

| 17 | ROE向上・日本厳選株式ファンド(収穫) | 2.37 | 15.52 | 7.47 |

| 18 | DIAM日本経済成長戦略ファンド(ニッポンのおもてなし) | 2.40 | 18.50 | 3.65 |

| 19 | AI(人工知能)活用型世界株ファンド(ディープAI) | 2.24 | 17.25 | 9.27 |

| 20 | イーストスプリング・インド株式オープン | 2.61 | 23.39 | 8.72 |

設定後5年以上経過している投資信託※の残高上位20銘柄を対象とします。

※DC専用投信、ファンドラップ専用投信、ETF、上場REIT、公社債投信、私募投信、外貨建て投信は除きます。

-

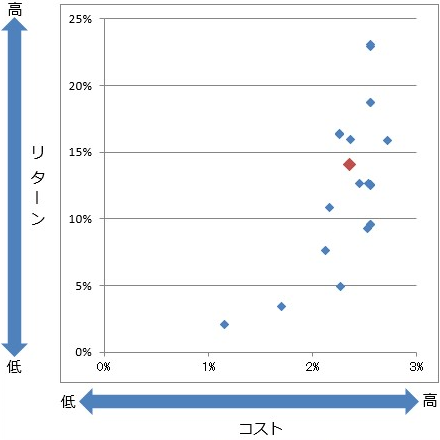

投資信託預り残高上位20銘柄のコスト・リターン

残高加重平均値 コスト リターン 2.25 7.47 コスト 全体 販売手数料率の1/5+信託報酬率 販売手数料率 取扱い時の最低販売金額での料率 信託報酬率 実質的な信託報酬率の上限 リターン 過去5年間のトータルリターン(年率換算) -

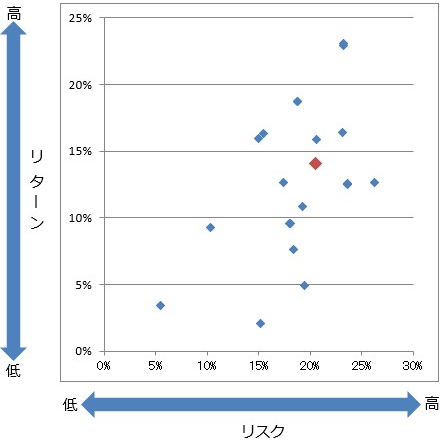

投資信託預り残高上位20銘柄のリスク・リターン

残高加重平均値 リスク リターン 19.75 7.47 リスク 過去5年間の月次リターンの標準偏差(年率換算) リターン 過去5年間のトータルリターン(年率換算) リスク・リターン出所:株式会社NTTデータ・エービック

Copyright (C) 2023, NTT DATA ABIC Co., Ltd. All rights reserved.